Финансовый анализ при оценке бизнеса

Одним из основных этапов оценки бизнеса является проведение финансового анализа оцениваемого предприятия.

Хорошее финансовое состояние – это эффективное использование ресурсов, способность полностью и в сроки ответить по своим обязательствам, достаточность собственных средств для исключения высокого риска банкротства, хорошие перспективы получения прибыли и др.

Плохое финансовое положение выражается в неудовлетворительной платежной готовности, в низкой эффективности использования ресурсов, в неэффективном размещении средств, их иммобилизации. Пределом плохого финансового состояния предприятия является состояние банкротства, т.е. неспособность предприятия ответить по своим обязательствам.

Задачи финансового анализа при проведении оценки бизнеса включают в себя:

- оценку реально сложившегося финансового положения объекта оценки и определение реальной доходности оцениваемого бизнеса;

- обоснование прогнозных значений доходов и расходов объекта оценки с учетом макроэкономической и отраслевой информации;

- выявление сходства оцениваемого бизнеса с предприятиями-аналогами;

- выявление скрытого или явного банкротства;

- оценку эффективности использования активов организации.

Основные методы финансового анализа

1. Чтение бухгалтерской отчетности - общее ознакомление с финансовым положением по данным баланса, приложений к нему и отчета о прибылях и убытках.

2. Горизонтальный (временной) анализ состоит в сравнении показателей бухгалтерской отчетности с параметрами предыдущих периодов.

Наиболее распространенными приемами горизонтального анализа являются:

- простое сравнение статей отчетности и изучение причин их резких изменений;

- анализ изменения статей отчетности по сравнению с колебаниями других статей.

При этом наибольшее внимание уделяют случаям, когда изменение одного показателя по экономической природе не соответствует изменению другого показателя.

3. Вертикальный (структурный) анализ осуществляют в целях определения удельного веса отдельных статей баланса в общем итоговом показателе и последующего сравнения полученного результата с данными предыдущего периода. Он позволяет рассмотреть соотношение между внеоборотными и оборотными активами, собственным и заемным капиталом, определить структуру капитала по его элементам.

Горизонтальный и вертикальный анализ дополняют друг друга и при составлении аналитических таблиц могут применяться одновременно.

4. Трендовый анализ основан на расчете относительных отклонений параметров отчетности за ряд периодов (кварталов, лет) от уровня базисного периода. С помощью тренда формируют возможные значения показателей в будущем, т. е. осуществляют прогнозный анализ.

5. Сравнительный (пространственный) анализ проводят на основе внутрихозяйственного сравнения, как отдельных показателей предприятия, так и межхозяйственных показателей аналогичных компаний-конкурентов.

6. Факторный анализ - это процесс изучения влияния отдельных факторов (причин) на результативный показатель с помощью детерминированных и статистических приемов исследования. При этом факторный анализ может быть как прямым (собственно анализ), так и обратным (синтез). При прямом способе анализа результативный показатель разделяют на составные части, а при обратном — отдельные элементы соединяют в общий результативный показатель.

7. Метод финансовых коэффициентов - расчет отношений данных бухгалтерской отчетности и определение взаимосвязей показателей. Наибольшее распространение получили следующие три коэффициента: ROA, ROE, ROCE (ROIC).

Анализ финансового положения (анализ бухгалтерского баланса – форма 1)

Бухгалтерский баланс состоит из двух равновеликих частей: актива и пассива. В активе баланса представлено имущество организации по составу и размещению, в пассиве – представлены источники формирования этого имущества. Бухгалтерский баланс характеризует в денежной форме финансовое положение организации на определенную дату.

На основе данных бухгалтерского баланса проводится анализ по следующим направлениям:

- общая оценка структуры активов и их источников;

- анализ ликвидности баланса;

- анализ платежеспособности предприятия;

- анализ вероятности банкротства;

- анализ финансовой устойчивости.

1. Общая оценка структуры активов и их источников

Для проведения анализа структуры активов и источников организации в исходном балансе производится уплотнение (объединение) отдельных его статей, дополнение показателями структуры и расчетами динамики величины активов и пассивов. То есть формируют сравнительный аналитический баланс, который включает фактически все показатели горизонтального и вертикального анализа.

Наиболее важные показатели:

- общая стоимость активов организации;

- стоимость внеоборотных активов или недвижимых активов;

- стоимость оборотных активов;

- стоимость материальных оборотных средств;

- величина собственного капитала организации;

- величина заемного капитала;

- величина собственных средств в обороте;

- размер текущих обязательств.

Признаки «хорошего» баланса:

- валюта баланса в конце отчетного периода увеличивается по сравнению с началом периода;

- темпы прироста оборотных активов выше, чем темпы прироста внеоборотных активов;

- собственный капитал организации превышает заемный и темпы его роста выше, чем темпы роста заемного капитала;

- темпы прироста дебиторской и кредиторской задолженности примерно одинаковые;

- доля собственных средств в оборотных активах более 10%;

- в балансе отсутствует статья «непокрытый убыток».

2. Анализ ликвидности баланса

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности (скорости превращения в денежные средства), с обязательствами по пассиву, сгруппированными по срокам их погашения. Активы располагают в порядке убывания ликвидности, а пассивы – в порядке возрастания сроков погашения.

Таблица 1. Группы активов предприятия в зависимости от степени ликвидности

Таблица 2. Группы пассивов предприятия в зависимости от сроков погашения

Баланс признается абсолютно ликвидным, если одновременно выполняются следующие соотношения:

А1 ≥ П1;

А2 ≥ П2;

А3 ≥ П3;

А4 ≤ П4.

Сопоставление данных о ликвидных средствах и обязательствах позволяет вычислить следующие показатели:

текущая ликвидность – показатель, характеризующий платежеспособность (+) или неплатежеспособность (-) организации на ближайшее время:

ТЛ = (А1 + А2) – (П1 + П2);

перспективная ликвидность – показатель, характеризующий прогнозную платежеспособность:

ПЛ = А3 – П3.

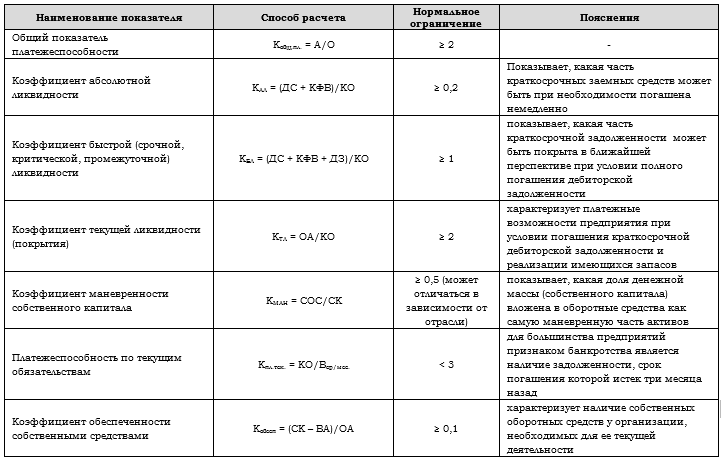

3. Анализ платежеспособности предприятия

Анализ платежеспособности при помощи финансовых коэффициентов, представлен в таблице далее.

Таблица 3. Финансовые коэффициенты платежеспособности

где:

А – активы;

ВА – внеоборотные активы;

О – обязательства;

ДС – денежные средства;

КФВ – краткосрочные финансовые вложения;

КО – краткосрочные обязательства;

ДЗ – дебиторская задолженность;

ОА – оборотные активы;

КО – краткосрочные обязательства;

СОС – собственные оборотные средства (СОС = ОА – КО);

СК – собственный капитал;

Вср/мес. – выручка среднемесячная.

4. Анализ вероятности банкротства

Согласно ст. 3 Федерального закона от 26.10.2002 № 127-ФЗ (ред. От 25.11.2017) «О несостоятельности (банкротстве)», признаки банкротства юридического лица: «Юридическое лицо считается неспособным удовлетворить требования кредиторов по денежным обязательствам, о выплате выходных пособий и (или) об оплате труда лиц, работающих или работавших по трудовому договору, и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанность не исполнены им в течение трех месяцев с даты, когда они должны были быть исполнены».

В соответствии с п. 2 ст. 33 данного закона: «Заявление о признании должника банкротом принимается арбитражным судом, если требования к должнику – юридическому лицу в совокупности составляют не менее чем триста тысяч рублей, к должнику – гражданину – не менее чем пятьсот тысяч рублей и указанные требования не исполнены в течение трех месяцев с даты, когда они должны были быть исполнены, если иное не предусмотрено настоящим Федеральным законом».

Основанием для признания структуры баланса неудовлетворительной, а предприятия – неплатёжеспособным является выполнение одного из следующих условий:

- коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2;

- коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1.

В том случае, если хотя бы один из этих коэффициентов имеет значение меньше нормы, определяется коэффициент восстановления платежеспособности за 6 месяцев.

где:

КТЛф – фактическое значение (в конце отчетного периода) коэффициента текущей ликвидности;

КТЛн – значение коэффициента текущей ликвидности в начале отчетного периода;

Т – отчетный период в месяцах.

Если значения коэффициентов больше либо равны нормативным значениями, то рассчитывается коэффициент утраты платежеспособности за 3 месяца.

Если значение коэффициента утраты платежеспособности принимает значение больше 1, то у предприятия существует реальная возможность не утратить платежеспособность. Если значение коэффициента утраты платежеспособности принимает значение меньше 1, то предприятие в ближайшее время может утратить платежеспособность.

Данные показатели указаны в методике Федерального управления по делам о несостоятельности (банкротстве) (Распоряжение N 31-р от 12.08.1994; к настоящему моменту распоряжение утратило силу).

5. Анализ финансовой устойчивости

Анализ финансовой устойчивости проводится для того, чтобы определить:

- способность организации отвечать по своим долгосрочным обязательствам;

- степень независимости организации от заемных источников финансирования.

Приближенно оценить финансовую устойчивость можно путем проверки соблюдения соотношения:

ОА < СК · 2 – ВА,

где:

ОА – оборотные активы;

СК – собственный капитал;

ВА – внеоборотные активы.

Наиболее точным способом оценки финансовой устойчивости является расчет коэффициентов, представленных в таблице ниже.

Таблица 4. Коэффициенты финансовой устойчивости и способы их расчета

где:

ЗК – заемный капитал;

СК – собственный капитал;

ВА – внеоборотные активы;

СОС – собственные оборотные средства (СОС = ОА – КО);

А – активы;

ДО – долгосрочные обязательства;

ОА – оборотные активы.

Анализ финансовых результатов (анализ отчета о прибылях и убытках – форма 2)

На основе данных отчета о прибыли и убытках проводится анализ по следующим направлениям:

- анализ деловой активности;

- анализ уровня и динамики финансовых результатов;

- анализ рентабельности.

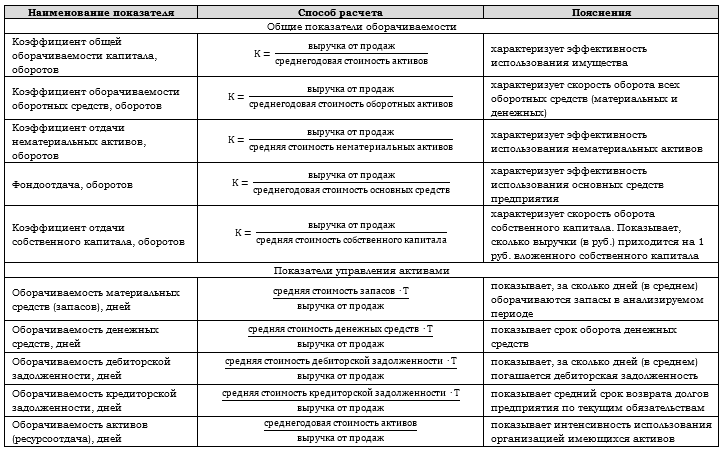

1. Анализ деловой активности

В контексте анализа финансово-хозяйственной деятельности под деловой активностью понимают эффективность текущей производственной и коммерческой деятельности организации.

Деловая активность проявляется в динамичности развития организации, достижении поставленных ею целей, что отражается в различных показателях. Деловую активность характеризуют группы показателей:

- общие показатели оборачиваемости;

- показатели управления активами.

Оборачиваемость средств, вложенных в имущество предприятия, может быть оценена следующими показателями:

- скорость оборота – количество оборотов, которое делают за анализируемый период капитал организации или его составляющие;

- период оборота – средний срок, за который возвращаются вложенные в хозяйственную деятельность организации денежные средства.

Таблица 5. Коэффициенты деловой активности и способы их расчета

где:

Т – принятое годовое число дней;

2. Анализ уровня и динамики финансовых результатов

Анализ финансовых результатов деятельности организации производится в следующей последовательности:

- исследование изменений каждого показателя за текущий анализируемый период (горизонтальный анализ);

- исследование структуры соответствующих показателей и их изменений (вертикальный анализ);

- изучение динамики изменения показателей за ряд отчетных периодов (трендовый анализ);

- изучение влияния факторов на прибыль (факторный анализ).

В ходе анализа рассчитываются показатели:

Абсолютное отклонение:

± ΔП = П1 – П0,

где:

П0 – прибыль базисного периода;

П1 – прибыль отчетного периода;

ΔП – изменение прибыли.

Темп роста:

Троста = (П1 x 100%)/П0.

Уровень каждого показателя относительно выручки от продажи, %:

Уровень = (Пi x 100%)/П0.

Показатели рассчитываются в базисном и отчетном периоде.

Изменение структуры

± ΔУр = Ур П1 - Ур П0.

(уровень отчетного периода – уровень базисного периода)

3. Анализ рентабельности

Рентабельность (от нем. доходный, полезный, прибыльный), относительный показатель экономической эффективности.

Предприятие считается рентабельным, если доходы от реализации продукции (работ, услуг) покрывают издержки производства (обращения) и образуют сумму прибыли, достаточную для нормального функционирования предприятия.

Наиболее распространенные коэффициенты, характеризующие рентабельности (прибыльность) представлены в таблице ниже.

Таблица 6. Коэффициенты рентабельности и способы их расчета

Выводы

Как методология оценки зависит от целей и функций оценки стоимости предприятия, так и методология проведения финансового анализа (определение системы аналитических показателей и критериев сравнения) зависит от целей и функций оценки бизнеса. В то же время в рамках определенной цели при проведении оценки бизнеса выбор конкретного метода оценки зависит и от результатов проведенного финансового анализа.

В случае нормального финансового состояния в затратном подходе выбирается метод чистых активов. Если платежеспособность предприятия не подлежит восстановлению, а динамика финансовых показателей негативна, то обоснованным будет выбор внутри затратного подхода метода ликвидационной стоимости. В этом случае результат оценки может получиться отрицательным, что свидетельствует о невозможности полного погашения предприятием своих обязательств.

При положительной динамике финансовых показателей, стабильных доходов, примерно одинаковых по годам, в рамках доходного подхода применим метод капитализации дохода. Если динамика финансовых показателей положительна, финансовое положение устойчиво, наблюдается примерно постоянный темп роста доходов по годам применяется модель Гордона.

При реализации сравнительного подхода результаты анализа финансового состояния объекта оценки и предприятий-аналогов позволят более корректно сравнивать информацию, обоснованно вносить корректировки в цены продаж предприятий-аналогов их долей, пакетов акций, единичных акций с учетом финансового состояния.

Литература

Бочаров В. В. Финансовый анализ. Краткий курс. 2-е изд. — СПб.: Питер, 2009. — 240 с.: ил.

Есипов В.Е., Маховикова Г.А., Терехова В.В. Оценка бизнеса. 2-е изд. – СПб.: Питер, 2006. – 464 с. Серия «Учебное пособие».

Оводов Н.Н., Финансовый анализ при оценке бизнеса. Журнал «Имущественные отношения в РФ» № 2 (29), Международная академия оценки и консалтинга (Москва), 2004.

Шеремет А.Д., Негашев Е.В. Методика финансового анализа деятельности коммерческих организаций. — 2-е изд., перераб. и доп. — М.: ИНФРА-М, 2008. — 208 с.

Федеральный закон от 26.10.2002 N 127-ФЗ (ред. от 25.11.2017) «О несостоятельности (банкротстве)».

Finland

Finland English

English